・ふるさと納税を検討しているけど、ワンストップ特例制度って何だろう?

・ワンストップ特例制度を利用するために何か条件はある?

・引っ越しをしたときは、何か手続きする必要ある?

このようなお悩み・疑問にお答えします。

この記事で分かること

- ワンストップ特例制度のポイント

- ワンストップ特例制度の手続きと流れ

- 引っ越しした時の注意点

この記事を読むことで、ふるさと納税におけるワンストップ特例制度のポイントや手続きの流れなどが分かるようになります!

ワンストップ特例制度 4つのポイント

ふるさと納税を検討する中で「ワンストップ特例制度」という言葉を耳にする機会があるかと思います。

言葉だけ聞くとイマイチ中身が分かり辛いところもありますが、便利な制度なので、まずは自分が条件に当てはまっているか確認する価値はあります!

はじめに、ふるさと納税におけるワンストップ特例制度のポイントをまとめると次の4点です。

【ワンストップ特例制度のポイント】

1.確定申告をしなくても、ふるさと納税による寄附金控除を受けられる制度

2.利用条件は「確定申告する必要がない」「1年間でふるさと納税した自治体が5つ以内」の2点を満たすこと

3.申請期限はふるさと納税をした翌年の1月10日 ※ふるさと納税のたびに申請が必要

4.確定申告をする場合は利用不可!

確定申告する必要がある場合や、ふるさと納税をした自治体が6つ以上の場合などは利用できませんが、利用条件を満たせば誰でも使える制度のため、一緒に見てみましょう!

ふるさと納税は、自分の好きな自治体に寄附することで、返礼品として旬な食べ物などが貰えるほか、節税メリットも受けることができるお得な制度のため、使わない手はありません!

ふるさと納税の仕組みなどをもう少し知りたい!という方は、以下の記事をご覧ください。

ワンストップ特例制度とは?

ワンストップ特例制度は、確定申告せずにふるさと納税による寄附金控除を受けられる制度です。

確定申告の不要な給与所得者等がふるさと納税を行った場合、ふるさと納税先の自治体が5団体以内で、各ふるさと納税先の自治体に特例の適用に関する申請書を提出すれば、所得税の確定申告をせずに、住民税からふるさと納税の寄附金控除を受けられます。

国税庁:申告や納税について知っておきたいこと

つまり

1.ふるさと納税をした年の所得で確定申告する必要がないこと

2.1年間にふるさと納税した自治体が5つ以下※

※ ふるさと納税を6回以上しても、自治体数の合計が5つ以下であれば制度を利用可能

の2つの条件を満たし、ふるさと納税をした自治体に特例の適用に関する申請書を提出すれば、住民税からふるさと納税による寄附金控除を受けられます。

寄附金控除は住民税に対して適用される旨も記載されていますね

ワンストップ特例制度を利用しない場合は、やや手続きが煩雑な確定申告をする必要があるので、可能であればワンストップ特例制度を活用した方が良いと思います!

ただし、国税庁のホームページを確認すると、ワンストップ特例制度を利用する際の注意点があります。

「ふるさと納税ワンストップ特例」の適用に関する申請書を提出している方であっても、5団体を超える自治体にふるさと納税を行った場合や医療費控除を受けるなどの理由により所得税の確定申告をする場合は、ふるさと納税を行った全ての金額を寄附金控除の計算に含め申告する必要があります。

国税庁:申告や納税について知っておきたいこと

ワンストップ特例制度にかかる申請書を提出しても、ふるさと納税をした自治体が5つを超える場合、医療費控除などの各種控除を受けるために所得税の確定申告をする場合は、確定申告しなければならない点に注意が必要です!

ワンストップ特例制度を利用できるか確認するには?

ここまでワンストップ特例制度について学んできましたが、皆さんが気になるのは「自分がワンストップ特例制度を利用できるのか?」だと思います。

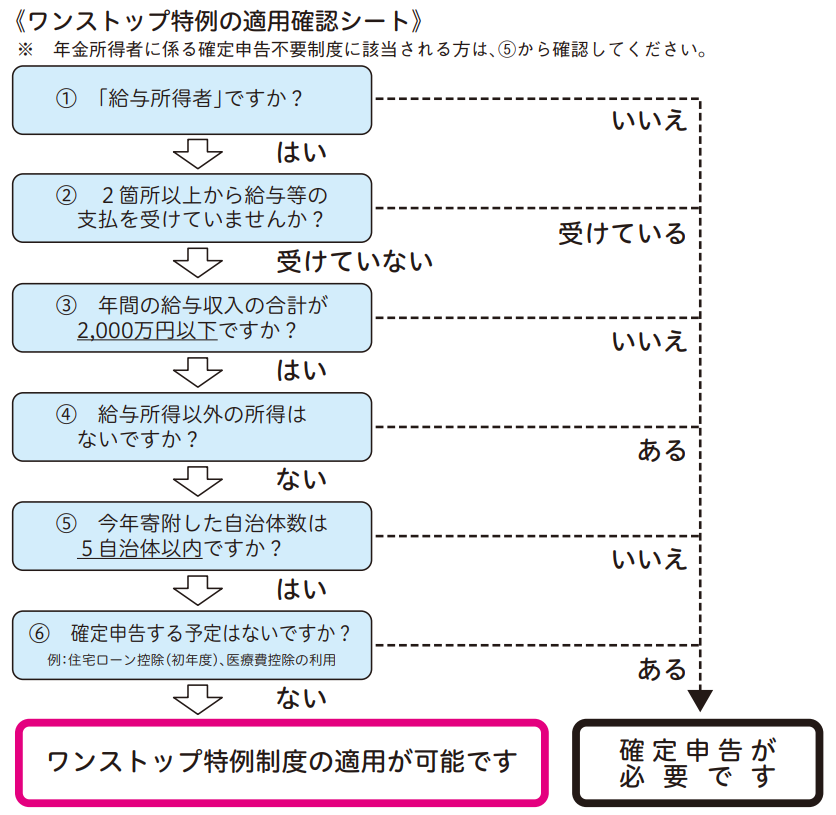

国税庁が提供する資料に分かりやすいフローチャートが載っていたため、ご紹介しますね!

国税庁:寄附金控除(ふるさと納税など)を受けられる方へ

こちらのフローチャートを活用すれば、自分がワンストップ特例制度を利用できるか一目で分かりますね!

ただし、上記のフローチャートを抜粋した資料は、記事作成時点のものであり、税制改正などによって変更点が生じる可能性があります。詳細については税理士や最寄りの税務署などへ問い合わせてください。

ワンストップ特例制度を申請する場合の期限は、ふるさと納税をした翌年の1月10日までとなりますので、手続き漏れが無いよう注意してくださいね!

ワンストップ特例制度 手続きの流れ

ワンストップ特例制度を利用する場合の手続きの流れは、下記の通りです。

④の「寄附金税額控除に係る申告特例申請書」については、ふるさと納税をした自治体から送付されることもありますが、お手元に無い場合は、総務省ホームページなどからファイルをダウンロードできます。

「寄附金税額控除に係る申告特例申請書」の原本を郵送する必要があるほか、マイナンバーを確認できる書類と本人確認書類の同封も必要です。

①~④の手続きをすると、④で提出した申請書を受け取った自治体が、実際の寄付内容と相違が無いことを確認の上、ワンストップ特例制度を申請した人が在住する自治体宛てに寄付内容を連絡してくれます。

その後、ワンストップ特例制度を申請した人が在住する自治体が寄付内容を確認して、申請者に課す住民税を減額する手続きをしてくれるため、確定申告が不要になります。

ワンストップ特例制度は、ふるさと納税をするたびに申請が必要なので注意してください!

引っ越しする時は手続きが必要なケースがあることに注意!

実は引っ越しをする予定があるのですが、何か手続きは必要でしょうか?

引っ越ししたタイミングにおける「寄附金税額控除に係る申告特例申請書」の提出有無によって、手続きが変わりますよ

「寄附金税額控除に係る申告特例申請書」を提出していない場合

引っ越しをしたタイミングにおいて、ワンストップ特例制度の利用に必要な「寄附金税額控除に係る申告特例申請書」を提出していない場合は、引っ越し先の新しい住所を記載した申請書をふるさと納税先の自治体へ提出すれば大丈夫です。

既に「寄附金税額控除に係る申告特例申請書」を提出している場合

引っ越し前に「寄附金税額控除に係る申告特例申請書」を提出していた場合は、住所が変わったことをふるさと納税先の自治体へお伝えする必要があり、ふるさと納税をした翌年の1月10日までに「寄附金税額控除に係る申告特例申請事項変更届出書」を提出しなければなりません。

この書類は、ふるさと納税サイトや各自治体の公式サイトからダウンロードできますので調べてみてください!

返礼品を受け取る前に引っ越した場合は、ふるさと納税サイト経由または自治体のホームページなどを確認して、新しい住所に送ってもらえるよう連絡するのを忘れずにしてくださいね!

まとめ:少額でふるさと納税したい人はワンストップ特例制度を検討!

この記事でまとめてきたワンストップ特例制度のポイントをまとめると、

【ワンストップ特例制度のポイント】

・利用条件は「確定申告する必要がない」「1年間でふるさと納税した自治体が5つ以内」の2点を満たすこと

・ふるさと納税をした自治体に「寄附金税額控除に係る申告特例申請書」などを提出する必要あり

・申請期限はふるさと納税をした翌年の1月10日。ふるさと納税のたびに申請が必要

・ふるさと納税をした自治体が5つを超える場合などは確定申告が必要

・引っ越し前に「寄附金税額控除に係る申告特例申請書」を提出していた場合は、ふるさと納税をした翌年の1月10日までに「寄附金税額控除に係る申告特例申請事項変更届出書」を提出する必要あり

ワンストップ特例制度は、少額でふるさと納税を検討している方や確定申告をする必要がない方にとっては、ふるさと納税のハードルが下がる便利な制度と言えます!

手続きが面倒そうだからふるさと納税は申し込まなくていいや!と考えていたけど、すぐにでもふるさと納税したい!と心変わりした人は、以下のレビュー記事もご覧ください!